转发,内容来源Wind万得的《2025年上半年中国并购市场交易排行榜》

据Wind数据统计,2025年上半年,中国并购市场(包含中国企业跨境并购)呈现出“量减价增”的显著特征,全市场共披露3,531起并购事件,同比下降3.92%;交易规模约7,983亿元,同比上升约1.86%。百亿元规模以上的并购事件共10起,其中海光信息吸收合并中科曙光100%股权的事件以1,159.67亿元的交易规模排名第一;新奥股份子公司收购新奥能源65.89%股权的事件以552.97亿元的交易规模排名第二;湘财股份吸收合并大智慧的事件以172.13亿元的交易规模排名第三。

(注:本榜单统计口径包含中国企业境内并购、出境并购和入境并购,并剔除失败事件。)

2025年上半年并购市场概览

1.1 近三年中国并购市场规模与趋势

2025年上半年,中国并购市场共披露了3,531起并购事件,同比下降3.92%;交易规模约7983亿元,同比上升约1.86%。

(注:本章节事件均以首次公告日为准,剔除失败事件。)

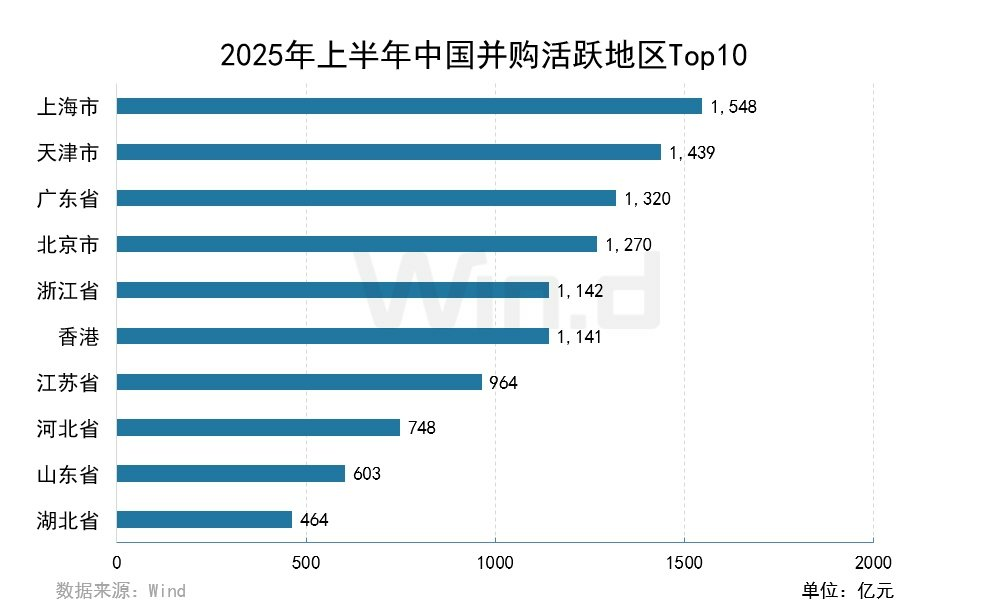

1.2 地区分布与排名

从各参与方所属地区分布来看,2025年上半年中国并购市场活跃的地区排名第一的是上海,并购交易规模为1,548亿元,同比下降35.36%;第二名为天津,交易规模为1,439亿元,同比上升76.95%;第三名为广东,交易规模为1,320亿元,同比下降41.56%。

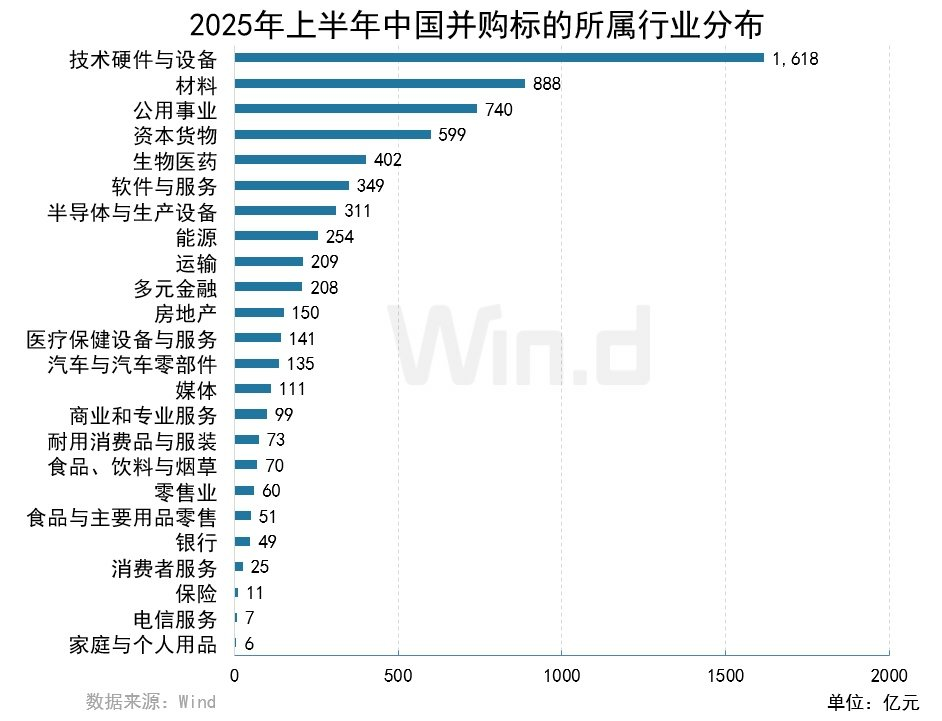

1.3 行业分布与排名

从并购标的方所属的行业分布来看,并购规模排名前三的分别是技术硬件与设备行业,交易规模为1,618亿元,同比上升256.04%;材料行业交易规模为888亿元,同比上升63.97%;公用事业行业交易规模为740亿元,同比上升196.55%。

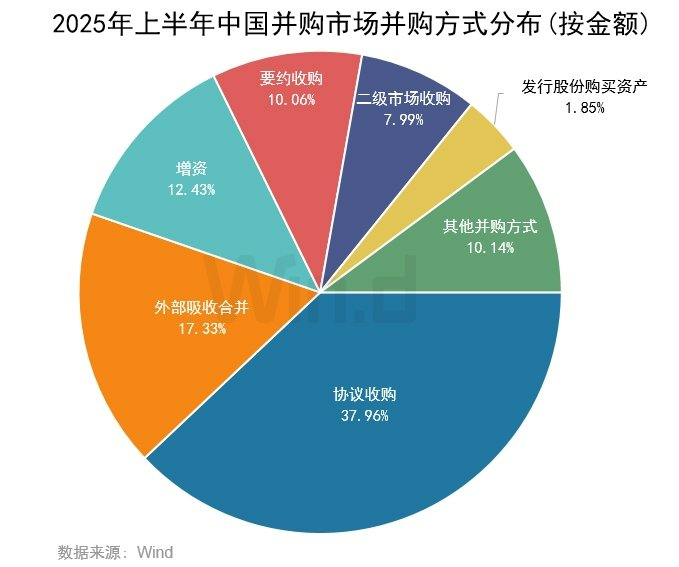

1.4 并购方式分布

从并购方式分布来看,协议收购类并购事件以3,188亿元的规模位列第一,占到总体规模的37.96%;外部吸收合并类并购事件以1,455亿元的规模位列第二,占到总体规模的17.33%;增资类并购事件1,044亿元为第三位,占到总体规模的12.43%。

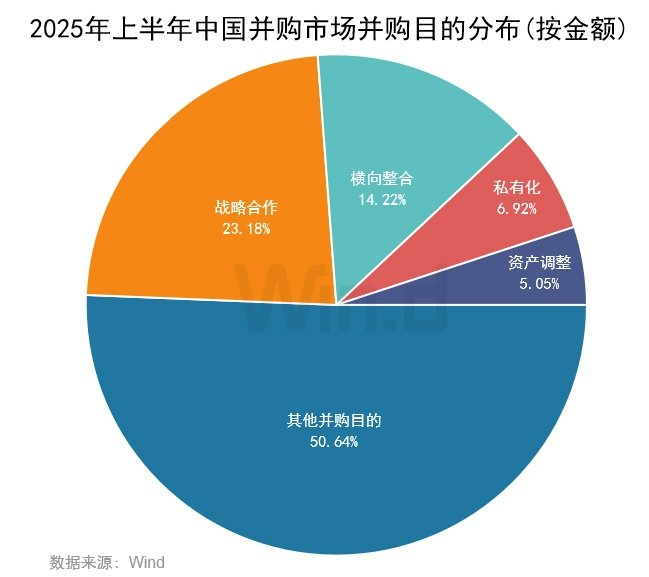

1.5 并购目的分布

从各参与方的并购目的分布来看,战略合作类的并购事件以1,852亿元规模占到总体交易规模的23.18%,横向整合和私有化分别以1,136亿元和553亿元占到总体交易规模的14.22%和6.92%。

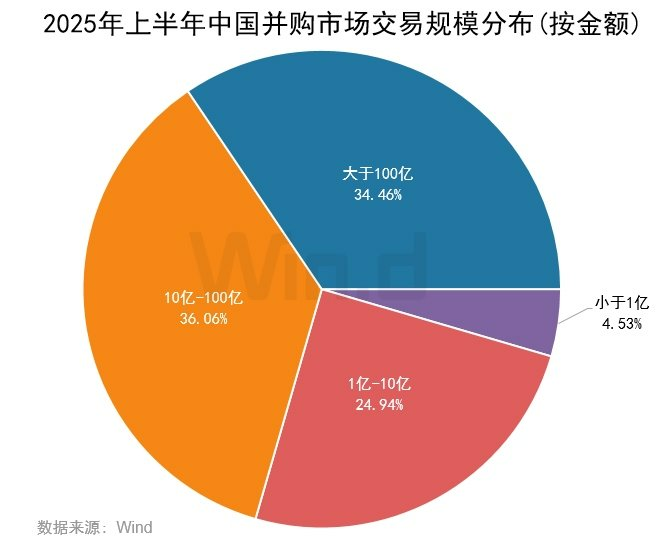

1.6 并购规模分布

从并购规模分布来看,交易金额在10亿元到100亿元的事件占比最高,占总体交易金额的36.06%;占比第二高的是交易金额大于100亿元的事件,占总体交易金额的34.46%。

1.7 股权并购交易规模Top10

根据Wind统计,截止2025年上半年末,并购交易规模前十大事件如下:

No.1 海光信息吸收合并中科曙光100%股权

买方:海光信息(688041.SH)

标的:中科曙光100%股权(603019.SH)

并购方式:外部吸收合并

交易金额:1,159.67亿人民币

买方独立财务顾问:中信证券

标的方独立财务顾问:中邮证券

No.2 新奥股份子公司收购新奥能源65.89%股权

买方:新能(香港)能源投资有限公司;新奥股份(600803.SH)

标的:新奥能源65.89%股权(2688.HK)

并购方式:要约收购

交易金额:552.97亿人民币

买方独立财务顾问:中金公司;中信证券

标的方独立财务顾问:浩德融资

No.3 湘财股份吸收合并大智慧

买方:湘财股份(600095.SH)

标的:大智慧100%股权(601519.SH)

并购方式:外部吸收合并

交易金额:172.13亿人民币

No.4 兖矿能源收购暨增资西北矿业获其51%股权

买方:兖矿能源(600188.SH)

标的:西北矿业51%股权

卖方:淄矿集团;龙矿集团;新矿集团;肥城肥矿煤业有限公司

并购方式:增资;协议收购

交易金额:140.66亿人民币

买方财务顾问:中金公司

买方独立财务顾问:浤博资本

No.5 藏格矿业控制权变更

买方:紫金国际控股有限公司(2899.HK)

标的:藏格矿业24.82%股权(000408.SZ)

卖方:林吉芳;青海藏格投资;宁波梅山保税港区新沙鸿运投资管理有限公司;永鸿实业

并购方式:协议收购

交易金额:137.29亿人民币

买方财务顾问:国投证券

No.6 建发国际集团收购上海弘寿100%股权上海新闳湾100%股权及相应债权

买方:建发国际集团(1908.HK)

标的:上海弘寿里100%股权;上海新闳湾100%股权;上海弘寿里相应债权;上海新闳湾相应债权

卖方:上海虹口城市更新建设发展有限公司;上海城市更新建设发展有限公司

并购方式:协议收购

交易金额:123.50亿人民币

No.7 人福医药23.7%股权权益变动

买方:招商生命科技(武汉)有限公司;招商生科投资(武汉)有限公司;信托计划

标的:人福医药23.7%股权(600079.SH)

卖方:当代集团

并购方式:其他并购方式

交易金额:118.00亿人民币

买方财务顾问:招商证券

卖方财务顾问:中金公司

No.8 中国铝业子公司吸收合并内蒙古华云50%股权

买方:包头铝业

标的: 内蒙古华云50%股权

并购方式: 外部吸收合并

交易金额:117.43亿人民币

No.9 ST新潮50.10%股权要约收购

买方:伊泰煤炭/伊泰B股(900948.SH)

标的:ST新潮50.10%股权(600777.SH)

并购方式:要约收购

交易金额:115.85亿人民币

买方财务顾问:华泰联合

No.10 TCL科技收购深圳华星半导体21.5311%股权

买方:TCL科技(000100.SZ)

标的:深圳华星半导体21.5311%股权

卖方:深圳市重大产业发展一期基金有限公司

并购方式:发行股份购买资产

交易金额:115.62亿人民币

卖方独立财务顾问:申万宏源

易并观点,对中小企业的启示

从并购目的看,战略合作类的并购和横向整合占到总体交易规模的37.5%,说明在我国经历了经济低速发展的新常态,市场竞争的加剧和产业重组、升级的叠加,促使企业之间的整合、横向并购得以加速,这也意味着着将来不少中小企业为了应对激烈的市场竞争环境和产业的升级转型,将可能考虑通过战略合作、供应商上下游及横向整合等进行并购、重组,不再单一地通过自身的积累和成长来提升企业竞争力,中小企业的并购与整合将是一道新的亮点。

其次,从交易数量看,将近50%的并购标的小于一个亿,中小企业的并购是并购市场的主要交易者。并购不仅仅是大公司的“资本游戏”,在我国进行产业升级与重整的时期,并购将进入“千家万户”,进入中小企业,为此,中小企业将需要提前进行准备。

(完)

------------------------------------------------------------

免责声明:本信息仅供参考,不视为专业建议。在企业并购、出售时,请务必咨询专业人士。

易并MA-EASY团队是由从事多年并购业务的律师以及曾在国际知名投行机构专门从事并购咨询业务的人员组成

我们重视企业传承的问题与挑战,专注为中小企业服务。我们助力企业并购,并为之提供专业的服务,让并购变得更容易。

我们希望架起这座并购的信息桥梁,让企业焕发新的生机。

联系我们:

电邮:business@ma-easy.com

电话:400-156-1868